ファクタリングという言葉は聞いたことがあるけれど、その仕組みやメリットがわからないという方へ。

この記事では、ファクタリングとは何なのかをわかりやすく解説していきます。

ファクタリングサービスを活用すれば、資金調達が円滑になります。

資金調達手段を増やし、ビジネスチャンスの幅を広げたいという方は、ぜひ参考にしてください。

目次

ファクタリングとは?

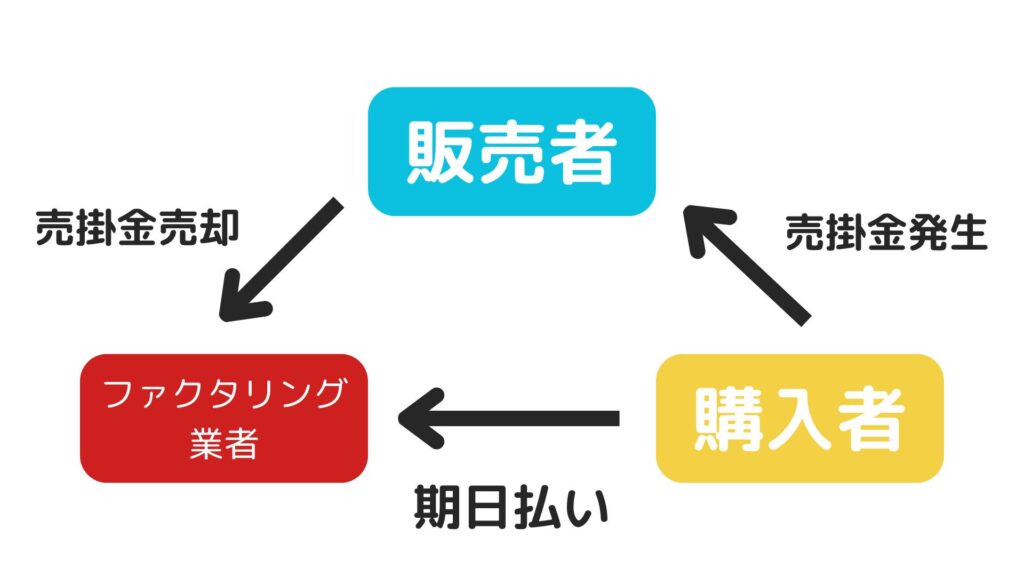

ファクタリングとは、売掛金を現金化してもらうサービスです。

売掛金とは、商品の代金を後で支払ってもらう権利のことです。

企業間の商取引では、商品提供日ではなく、後払いで契約することがあります。

販売者は売掛金をファクタリング業者に売却することで、支払期日を待たずに代金を受け取ることができます。

ファクタリングの種類

ファクタリングには、2社間ファクタリングと3社間ファクタリングがあります。

2社間ファクタリングは、販売業者とファクタリング業者間のみで取引をします。

3社間ファクタリングは、購入者も含めて行う取引です。

2社間ファクタリングだと、

- 売掛金売却が取引先に知られずに済む可能性が高い

- 手間が省ける

という利点があります。

ファクタリングのメリット

すぐに資金調達できる

販売者は購入者の支払い日まで待たずに済むので、すぐに資金を調達することができます。

ファクタリング業者によっては、即日対応しているところもあるほどです。

銀行でお金を借りるよりスピーディーに資金を用意できます。

リスク回避

販売者がファクタリング業者に売掛金を売却したあとに、購入者が倒産した場合、ファクタリング業者が損失を被ります。

これは、売掛金の権利がファクタリング業者に移行しているため、販売者が損失を補償する必要がないからです。

そのため、販売者はファクタリングを利用することで代金未回収リスクを回避することができます。

審査基準が柔軟

ファクタリングの審査対象は、主に取引先である購入者の支払い能力です。

そのため、自社の業績が悪くても資金を調達しやすいというメリットがあります。

銀行での融資を断られたとして、ファクタリングであれば資金を用意できる可能性があります。

ファクタリングのデメリット

手数料がかかる

ファクタリングサービスは手数料がかかるため、売掛金全額を現金化できるわけではありません。

手数料の目安としては、約1~20%程と幅が広いです。

売掛金の金額や支払期日までの期間、購入者の業績など条件次第では高額になる場合があります。

たとえば、手数料が10%で100万円分の売掛金を売却すると10万円もかかります。

取引先に知られる可能性がある

2社間ファクタリングでも、取引先に売掛金を売却したことが知られる場合があります。

一般的に、売掛金を売却すると債権譲渡登記を行います。

売掛金を売却したという事実を証明できるようにするためです。

債権譲渡登記は誰でも閲覧することができるので、取引先にファクタリングが知られる可能性があります。

取引先の業績次第では通らない

取引先である購入者に問題がある場合、審査が通らないことがあります。

たとえば、販売者と購入者間の取引実績が浅かったり、過去に信用問題を起こしていたりすると審査に通らない場合があります。

自社が悪くなくても、取引先に問題があると資金を調達できない場合があるということです。

逆に考えると、取引先に何か問題があるということを知るきっかけになるかもしれません。

まとめ

本記事では、ファクタリングの概要とメリット・デメリットを解説してきました。

ファクタリングは売掛金を売却して現金化するサービスです。

すぐに資金を調達できるのが主なメリットです。

緊急で資金が必要になった際には、ファクタリングを検討してみましょう。

ただし、条件次第では手数料が高かったりするので、慎重に利用しましょう。